火災保険は年末調整の対象?地震保険料控除で賢く節税する全知識

年末調整の書類を書いているけど、火災保険料って書く欄がない…。

これって控除されないのかな?地震保険も一緒に入ってるけど、どうすればいいんだろう?

年末調整の時期になると、多くの方が「火災保険の保険料って、控除の対象になるの?」と疑問に感じるのではないでしょうか。

結論から申し上げると、現在の制度では火災保険料そのものは年末調整での所得控除の対象にはなりません。

しかし、多くの方が火災保険とセットで加入している地震保険の保険料については「地震保険料控除」という制度を通じて、所得税と住民税を軽減できます。

この記事では、火災保険と年末調整に関する疑問を解決し、地震保険料控除を最大限活用する方法を専門家の視点でわかりやすく解説します。

年末調整のタイミングで保険を見直す方も増えています。

代理店なら1回の相談で複数社を比較でき、保険料控除のしくみも知ることができます。

LINEでも気軽に相談できるので、ぜひ活用してください。

目次

火災保険料が年末調整で控除できない理由【2006年の税制改正】

昔は火災保険も控除対象でしたが、制度が変わり、今は地震への備えを国が税金面で応援する「地震保険料控除」が中心になりました。

国の意図を理解するとスッキリしますよ。

火災保険料が控除できなくなった直接的な原因は、2006年(平成18年)の税制改正にあります。

2006年の税制改正で「損害保険料控除」が廃止

この改正によって、それまで存在した「損害保険料控除」という制度が廃止されました。

この制度は、火災保険だけでなく傷害保険など、さまざまな損害保険の保険料を対象とする幅広い制度でした。

しかし、2006年末をもってその役目を終え、2007年(平成19年)1月1日以降に始まった新しい制度にバトンタッチしました。それが、現在私たちが利用している「地震保険料控除」です。

地震への備えを国が後押しする政策的意図

この変更は、単なる税金のルールの見直しではありません。

そこには、「地震という巨大なリスクに対しては、国も税制面で応援するから、皆さん自身で備えをしてください」という、明確な政策的意図が込められています。

国は、税金を安くするというインセンティブを与えることで、国民の地震保険への加入を後押しし、国全体の災害への備えを強化しようとしているのです。

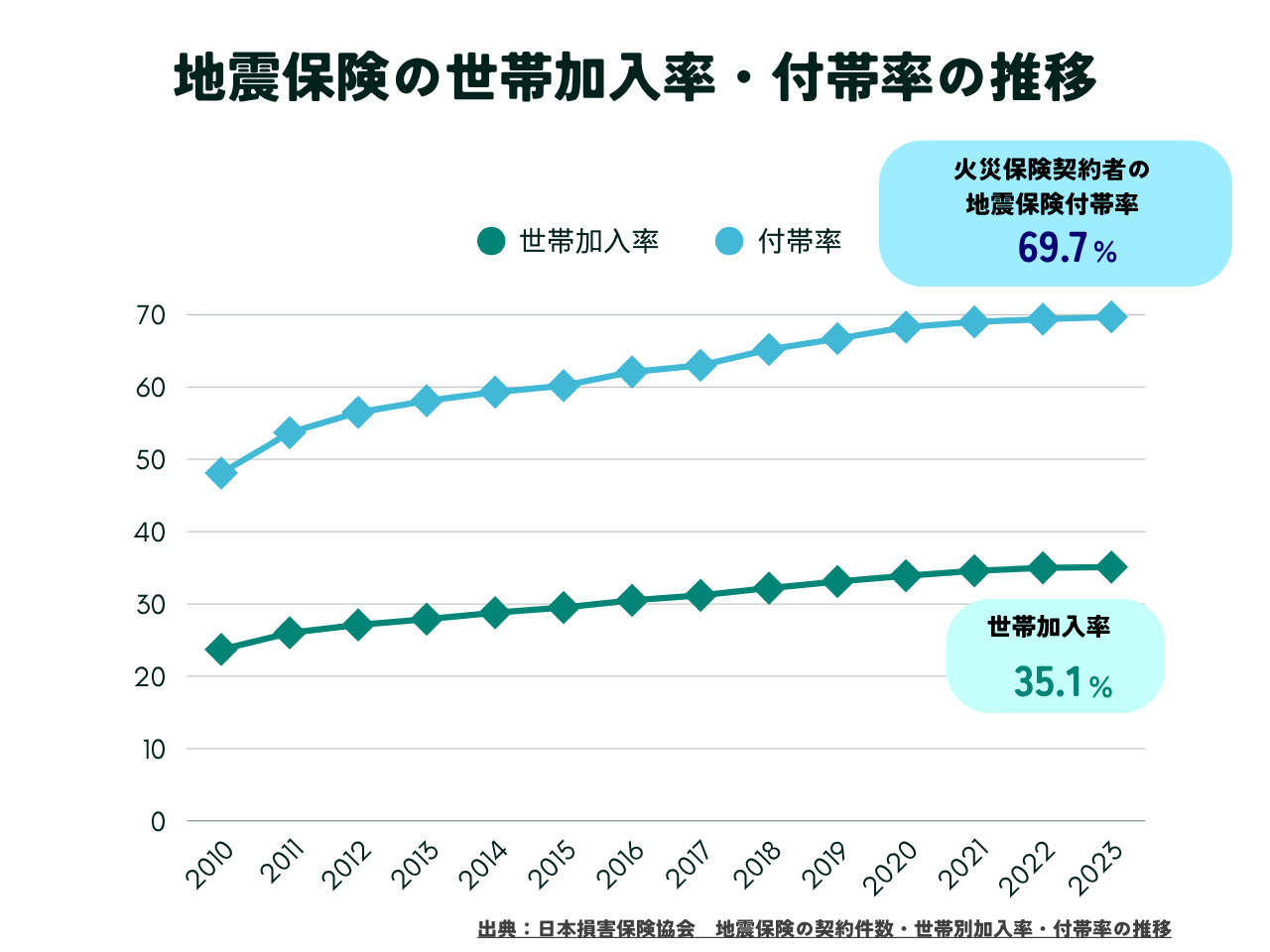

地震保険の普及状況データ

火災やその他の損害と比べ、地震による被害はあまりにも広範囲かつ甚大になる可能性があります。

2023年における地震保険の世帯加入率は35.1%にとどまっており、依然として十分ではない状況です。

2023年度 地震保険加入率

| 割合 | |

|---|---|

| 地震保険の世帯加入率 | 35.1% |

| 火災保険への付帯率 | 69.7% |

「世帯加入率」とは、日本のすべての世帯のうち、どれくらいの割合が地震保険に入っているかを示す数字です。

約35%ということは、3世帯に1世帯程度しか地震への備えができていないことを意味します。

一方で「付帯率」とは、その年度に新しく火災保険を契約した人のうち、どれくらいの割合が地震保険をセットで契約したかを示す数字です。 こちらは約70%と高く、最近家を買ったり保険を見直したりした人の多くは、地震保険の必要性を認識して加入していることがわかります。

この約35%と約70%の大きな差は、「昔に火災保険に入ったきり、見直しをしていない多くの世帯が、地震保険未加入のままになっている」という可能性を表しています。

また、2002年度以降、地震保険の世帯別加入率および付帯率は、一度も減少することなく増加の一途をたどっており、特に2011年の東日本大震災以降は、地震保険加入率が飛躍的に伸びています。

「火災保険に入っているから地震も大丈夫」という誤解は非常に多いです。地震が原因の火災は火災保険では補償されません。この補償の穴を埋める唯一の方法が地震保険なんです。

あわせて読みたい

マンションに地震保険は必要?基礎知識や保険料の仕組みも解説

マンションにお住まいの方、または所有されている方にとって、地震保険は分かりづらいという意見をいただくことがあります。 マンション管理組合で保険に加入しているか…

年末調整で控除対象になる「地震保険料控除」とは?3つの適用条件を解説

火災保険料そのものは控除の対象外ですが、それに付帯する「地震保険料」が税金を安くしてくれることがわかりました。 この制度を「地震保険料控除」と呼びます。

しかし、誰もが自動的にこの控除を受けられるわけではありません。

国税庁が定めるいくつかの条件をクリアする必要があります。

条件1:保険料を支払っている本人か?

最も基本的な条件は、「誰がその保険料を支払ったか」という点です。

地震保険料控除は、その年の1月1日から12月31日までの間に実際に保険料を支払った方が受けられる所得控除であり、必ずしも契約者である必要はありません。

ここで重要なのは、建物の所有者と保険料の支払者が同じである必要はない、という点です。

例えば、妻名義の家に住んでいて、夫がその家の地震保険料を支払っている場合、控除を受けられるのは実際に支払った夫になります。

所得が高い人ほど控除による節税効果が大きくなります。

夫婦共働きで収入に差がある場合は、所得の高い方が保険料を支払う(契約者になる)ことで、世帯全体として手元に残るお金を最大化できる可能性があります。

条件2:どんな建物や家財が対象か?

次に、保険の対象となっている「モノ」についての条件です。

控除の対象となるのは、以下のいずれかを目的とした地震保険契約です。

- 常に住居として使用している建物(常時居住用の家屋)

- 生活に通常必要な家財(家具、じゅう器、衣服など)

この「常に住居として使用している」という部分がポイントです。

つまり、生活の拠点となっている自宅が対象となります。

このルールから、以下のケースは控除の対象外となるため注意が必要です。

- 別荘やセカンドハウス:常時居住していないため対象外

- 他人に貸しているアパートやマンション(賃貸物件):事業用の資産と見なされるため対象外

- 店舗や事務所のみとして使用している建物:居住用ではないため対象外

特に、不動産投資をしている大家さんが間違いやすいのが賃貸物件の扱いです。

賃貸物件にかける地震保険料は、個人の所得控除である「地震保険料控除」の対象にはなりませんが、不動産所得を計算する上での「必要経費」として計上することは可能です。

条件3:誰の持ち物が対象か?

最後に、その建物や家財が「誰の所有物か」という条件です。

控除の対象となるのは、以下の人が所有するものです。

- 控除を受ける本人(保険料の支払者)

- 本人と生計を一にする配偶者やその他の親族

「生計を一にする」とは、簡単に言えば「お財布が一緒」ということです。

同居している家族はもちろん、単身赴任中の父親や、仕送りをしている地方の大学に通う子供なども含まれる場合があります。

そして、このルールは賃貸住宅にお住まいの方にとっても同様です。

持ち家でなくても、家財の地震保険料は全額、控除の対象となります。

「この控除は持ち家の人だけでしょ?」と諦めていた方も、ぜひご自身の保険契約を確認してみてください。

あわせて読みたい

【FP解説】賃貸向け火災保険は本当に必要?加入するメリットとは

新しい賃貸アパートでの生活が始まり、ワクワクする気持ちでいっぱい。そんなある日の夕食準備中、ほんの少し目を離した隙にコンロの鍋から火が!あるいは、上の階の住…

地震保険料控除でいくら戻る?所得税・住民税の控除額と計算シミュレーション

「地震保険料控除が使えるのはわかったけど、結局いくら税金が安くなるの?」というのが、一番気になるところですよね。

控除額の計算は、実はとてもシンプルです。

ただし、「所得税」と「住民税」で計算方法と上限額が異なる点に注意が必要です。

所得税と住民税で異なる控除額の計算ルール

まず、基本となる計算ルールをしっかり押さえましょう。

控除額は、その年に支払った地震保険料の金額によって決まります。

▼所得税の控除額

| 年間の支払保険料(地震保険料) | 控除額 |

|---|---|

| 50,000円以下 | 支払った保険料の全額 |

| 50,000円超 | 一律 50,000円 |

▼住民税の控除額

住民税の計算は、所得税のちょうど半分と覚えておくと簡単です。

| 年間の支払保険料(地震保険料) | 控除額 |

|---|---|

| 50,000円以下 | 支払った保険料の2分の1 |

| 50,000円超 | 一律 25,000円 |

控除額と還付金は違う!節税額の計算方法

ここで、初心者が最も間違いやすいポイントを解説します。

それは、控除額 = 戻ってくるお金(還付金)ではないということです。

「控除」とは、税金を計算する元となる「課税所得」から差し引くことを意味します。

課税所得が低くなることで、結果的にかかる税金が安くなる、という仕組みです。

実際に安くなる税金の額は、以下の式で計算できます。

年収500万円の節税額シミュレーション

具体的な例で見ていきましょう。

- 年収:500万円(課税所得195万円超330万円以下と仮定)

- 所得税率:10%

- 住民税率:一律10%

- 年間支払地震保険料:30,000円

1. 所得税がいくら安くなるか?

まず、所得税の控除額を計算します。

支払保険料は30,000円(50,000円以下)なので、控除額は30,000円です。

次に、実際に安くなる税金額を計算します

つまり、Aさんの所得税は3,000円安くなります。

2. 住民税がいくら安くなるか?

まず、住民税の控除額を計算します。

支払保険料は30,000円(50,000円以下)なので、控除額はその半分の15,000円です。

次に、実際に安くなる税金額を計算します

Aさんの翌年度の住民税は1,500円安くなります。(住民税は前年の所得をもとに計算されるため、効果は翌年に現れます)

3. 合計でいくらお得になるか?

所得税の3,000円と住民税の1,500円を合わせると、Aさんは年間で合計4,500円の税金を節約できることになります。 年間30,000円の保険料負担が、実質的には25,500円になる計算です。

これは、実質15%引きで地震保険に加入しているのと同じ効果があります。

自分の場合は、地震保険料がいくらになるか、気になった場合は

無料で気軽にLINEを使って相談できるサービスをご利用ください。

古い火災保険は控除対象?「旧長期損害保険料」の経過措置と注意点

「私の火災保険、ずいぶん昔に契約したんだけど、もしかして対象になる?」

2007年の制度変更以前に、特定の条件を満たす火災保険に加入していた方のために、実は特別な救済措置が用意されています。 これを「旧長期損害保険料にかかる経過措置」と呼びます。

このルールは少し複雑ですが、知っているだけで数千円の節税につながる可能性もあるため、古い契約をお持ちの方は必見です。

あわせて読みたい

築50年以上の築古物件は火災保険に入れない?賢い保険の選び方とは

建物を所有すると、一般的に火災保険に加入します。しかし、築50年以上のような古い建物(築古物件)は、耐火性や耐風性が劣っているため、火災保険の必要性を特に強く…

控除の対象となる「旧長期損害保険」の3つの条件

あなたの古い火災保険がこの特別ルールの対象になるか、以下の3つの条件をすべて満たしているかチェックしてみてください。

- 契約日が2006年12月31日以前であること

- 保険期間が10年以上で、満期時に返戻金(満期返戻金)がある積立型の契約であること

- 2007年1月1日以降に、契約内容の変更をしていないこと

特に3つ目の「契約変更」が最も注意すべき「落とし穴」です。

保険金額の増額などをしていると対象から外れてしまいます。

旧長期損害保険料の控除額の計算方法

旧長期損害保険料の控除額は、通常の地震保険料とは計算式が異なります。

▼所得税の控除額(旧長期損害保険料)

| 年間の支払保険料 | 控除額 |

|---|---|

| 10,000円以下 | 支払保険料の全額 |

| 10,000円超 20,000円以下 | 支払保険料 × 1/2 + 5,000円 |

| 20,000円超 | 一律 15,000円 |

▼住民税の控除額(旧長期損害保険料)

| 年間の支払保険料 | 控除額 |

|---|---|

| 5,000円以下 | 支払保険料の全額 |

| 5,000円超 15,000円以下 | 支払保険料 × 1/2 + 2,500円 |

| 15,000円超 | 一律 10,000円 |

地震保険と旧長期損害保険の両方がある場合の申告方法

「今の地震保険」と「昔の旧長期損害保険」の両方に加入している場合はどうなるのでしょうか。

契約が別々であれば、それぞれの計算式で控除額を算出し、合計することができます。

ただし、その場合でも控除額の合計上限は、所得税が50,000円、住民税が25,000円です。

最も注意が必要なのは、一つの保険契約の中に「地震保険料」と「旧長期損害保険料」の両方が含まれているケースです。 この場合、どちらか一方の有利な方を選択して申告しなければなりません。

例)一つの契約で、年間に以下の保険料を支払っている場合

- 地震保険料:10,000円

- 旧長期損害保険料:17,000円

パターン1:「地震保険料」として申告した場合

パターン2:「旧長期損害保険料」として申告した場合

このケースでは、「旧長期損害保険料」として申告した方が控除額が3,500円も大きくなり、断然有利です。

年末調整で地震保険料控除を受ける手続きと申告書の書き方

地震保険料控除や旧長期損害保険料を理解したら、次はいよいよ実践です。

年末調整で地震保険料控除を受けるための手続きは、3つの簡単なステップで完了します。

ステップ1:必要書類「地震保険料控除証明書」を用意する

まず、控除を受けるために絶対に不可欠なのが「地震保険料控除証明書」です。

これは、あなたがその年にいくら保険料を支払ったかを証明する公式な書類です。

証明書の入手方法

- 契約初年度 多くの場合、保険契約後に送られてくる「保険証券」の冊子に添付されています。

- 契約2年目以降 毎年10月頃になると、保険会社からハガキ形式の控除証明書が郵送されてきます。

もし紛失してしまった場合でも、契約している保険会社や代理店に連絡すれば、再発行が可能です。

ステップ2:「給与所得者の保険料控除申告書」に記入する

証明書が手元に準備できたら、年末調整のメイン書類である「給与所得者の保険料控除申告書」の右下にある「地震保険料控除」の欄に記入していきます。

主な記入項目

- 保険会社等の名称 控除証明書に書かれている保険会社の名前を記入

- 保険等の種類 「地震」や「積立傷害」など、保険の種類を記入

- 保険期間 「5年」「10年」など、保険期間を記入

- 保険等の契約者の氏名 あなたの名前を記入

- 地震保険料又は旧長期損害保険料の区分 「地震」または「旧長期」のどちらかに○をつける

- あなたが本年中に支払った保険料等の金額 控除証明書に記載されている「控除対象保険料額」を転記

この中で最も重要なのは、控除証明書に記載されている正しい金額を転記することです。

ステップ3:申告書と証明書を勤務先に提出する

記入が完了したら、「給与所得者の保険料控除申告書」と、原本である「地震保険料控除証明書」をホチキスなどで留めて、勤務先の担当部署が指定する期日までに提出します。

これで、あなたの年末調整手続きは完了です。

「あれ?地震保険料ってこんなに払ってるんだ…」って思ったら見直しのタイミング。

複数の保険会社から火災保険と地震保険の見積りをとって、比較してみましょう。

クラウド年末調整で地震保険料控除を申請する方法

最近では、紙の申告書を手書きして提出するやり方ではなく、「パソコンやスマホからオンラインで入力&証明書をアップロードする方法」が一般的になってきました。

このような仕組みを提供するサービスには、次のようなものがあります。

| システム名 |

|---|

| Freee人事労務 |

| SmartHR |

| マネーフォワードクラウド給与 |

これらのツールを使えば、紙を印刷する必要も、手書きも不要で、すべてオンラインで完結します。

ステップ1:控除証明書をスマホで撮影 or PDF化

まず必要なのは、毎年10月頃に保険会社から届く「地震保険料控除証明書」です。

- ハガキ形式で届いたら、スマホで写真を撮る or スキャン

- PDFやJPEG形式で保存する(※なるべく鮮明な画像が望ましい)

ステップ2:クラウド画面に入力する

会社から通知されたURLやメールを開き、クラウド年末調整のログイン画面にアクセスします。

入力内容の一例(画面例)※Freee人事労務の場合

- 保険会社名:例)〇〇損害保険株式会社

- 契約者名:自分の名前

- 保険の種類:地震保険/旧長期損害保険など

- 支払った金額:控除証明書に記載の「控除対象額」

※金額などは「自動で読み取る」OCR機能がついている場合もあります。

ステップ3:控除証明書をアップロードして提出完了

最後に、PDFや写真にした控除証明書のデータを添付して、「提出する」ボタンをクリックすれば完了です。

地震保険料控除は、たった数分の手続きで最大5万円の節税ができるお得な制度です。特にクラウド年末調整を活用すれば、手間なくスマホからでも完了できます。

FPが解説!地震保険料控除でよくある失敗例と成功例

制度の仕組みや手続き方法を理解しても、実際の生活の中では予期せぬ疑問やトラブルが起こるものです。

ここでは、具体的なケーススタディをご紹介します。

成功例:控除と補償で二重に得したAさん一家

Aさん一家は、所得がより高い夫を契約者として地震保険に加入。

年間の支払保険料は40,000円で、毎年約6,000円の節税ができています。

先日、実際に地震で基礎に亀裂が入り、保険金で十分に修理できました。

「毎年の節税で負担が軽くなっていた上に、いざという時に本当に助かった」と、制度の恩恵を二重に実感しています。

成功例:還付申告で5年分の税金を取り戻したBさん

会社員のBさんは、5年間も家財の地震保険料控除を申請し忘れていました。

しかし、過去5年分までさかのぼって税金の還付を請求できる「還付申告」制度を知り、すぐに行動。

保険会社から過去の控除証明書を再発行してもらい、国税庁のサイトで申告書を作成。

約1ヶ月半後、無事に5年分の還付金が口座に振り込まれました。

失敗例:共有名義で控除申請を間違えたCさん夫婦

夫婦の共有名義で家を購入したCさん夫婦。保険料は共同口座から引き落とし。

夫は保険料を半分ずつ申告できると考えましたが、会社の総務から「控除を申請できるのは契約者1名のみです」と指摘され、慌てて保険証券を確認。

実質的負担者が妻であるため、妻が全額申告することになりました。

共有名義の住宅ローンを組む方は多いですが、保険の契約者を誰にするかで節税額が変わることは見落としがちです。

契約前にぜひ一度シミュレーションしてみてください。

年末調整 よくある質問

節税に目が行きがちですが、いざとなった時に大切なのは補償内容です。

せっかく保険料を払うなら、『補償』と『控除』の両面で損をしないよう、プロと一緒に複数社を見比べておくと安心です。

LINEで気軽に、無料で相談できます。

まとめ 火災保険は年末調整の対象?地震保険料控除で賢く節税する全知識

この記事では、火災保険が年末調整の対象外である一方、地震保険が「地震保険料控除」によって節税に直結する仕組みを解説し、加入率がわずか3割台にとどまる現状や、国が税制で加入を後押ししている理由まで掘り下げました。

地震保険料控除は、単に税金を減らすだけでなく、巨大地震への備えを促す“お守り”でもあります。

まずは、お手元の保険証券を取り出し、「地震保険」に加入しているか、契約者は誰になっているかを確認してみましょう。

正しい知識を身につけ、賢く備えることで、あなたとあなたの大切な家族の未来を守る第一歩を踏み出しましょう。